Filosoof Maxim Februari zei op 18 augustus 2019 in Zomergasten het volgende: “De pretentie dat we met data een complete greep op de werkelijkheid hebben, is volledig illusoir”. Zo wijst hij op het alles overwoekerend datageloof dat zich de afgelopen decennia in taal, denken en handelen heeft genesteld.

Op een andere manier waarschuwt Sanne Blauw in haar boek [1] voor de gevaren van cijfers. Ze kunnen leiden, verleiden en misleiden. Want door hun intrinsiek bedrieglijke eenvoud zijn ze – bewust of onbewust – onderhevig aan manipulatie, selectie en bedrog. Een representatie van de dagelijkse realiteit vormen ze zelden.

De wereld lijkt niet meer zonder cijfers te kunnen. Een onderneming, onderzoek of jaarverslag heeft nog nauwelijks bestaansrecht zonder een fundament van tabellen, matrices en grafieken. Sterker nog: zonder cijfermatig bewijsmateriaal worden men nauwelijks serieus genomen. We consumeren dagelijks grote hoeveelheden getallen en menen op basis daarvan verstandige besluiten te nemen, plannen te rechtvaardigen, strategische keuzes te verdedigen en bestuurlijk-politiek beleid te legitimeren. Of het verstandig is om zogenaamd harde cijfers tot absolutismen te verheffen en daarop zulke verstrekkende plannen te baseren, is een belangrijke vraag in deze tijden waar corona zoveel van de economie vergt.

Met dit in het achterhoofd, kan op basis van cijfers natuurlijk wel een en ander gezegd worden over schulden en schuldhulpverlening in Nederland. Het zijn geen waarheden, maar de cijfers tonen wel aan hoeveel (gebrek aan) kennis er is in het werkveld.

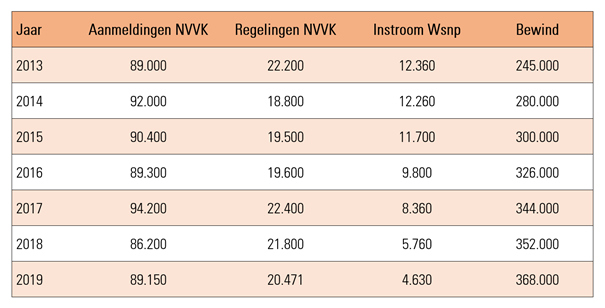

Na publicatie van achtereenvolgens het Jaarverslag 2019 van de NVVK, de 16e Monitor Wsnp, cijfers van het Servicecentrum van De Rechtspraak, het rapport van de Nationale Ombudsman [2] en het rapport van het CBS [3], is het om te beginnen mogelijk om wat getallen in een tabel op een rijtje te zetten.

Dit beeld is allesbehalve compleet. Cijfers ontbreken over (ex)zelfstandigen met schulden en schuldenaren die door andere dan gemeentelijke instellingen geholpen worden. Naast de vele huishoudens die dienst- en hulpverlening niet bereiken, mijden, weigeren of niet kennen. Afgaand op algemeen geaccepteerde cijfers uit 2018, is slechts 14% van de 1,4 miljoen huishoudens met (problematische) schulden in Nederland bekend en geregistreerd bij een minnelijk of wettelijk traject. [4] De rest blijft onzichtbaar voor instanties.

Wanneer de cijfers van de drie grote takken van schuldhulpverlening naast elkaar worden gezet (minnelijk – wettelijk – bewindvoering), ontstaat een interessant beeld over de afgelopen zeven jaar. Het minnelijk traject presteert vrijwel gelijk, zij het op een laag slagingsniveau, het beroep op de (moeilijk toegankelijke) Wsnp neemt gestaag af, ondanks het hoge slagingspercentage, en voor steeds meer mensen wordt een schuldenbewind uitgesproken.

Volgens het rapport van het CBS [5] was op 1 januari 2015 het aandeel huishoudens met geregistreerde problematische schulden 8,6 procent (661.730 huishoudens), waar dit op 1 januari 2018 licht was afgenomen tot 8,3 procent (650.700 huishoudens). Een aantal dat op geen enkele manier terug te vinden is in de (gecombineerde) cijfers van de drie disciplines binnen schuldhulpverlening.

Van 16,3 procent van die huishoudens met geregistreerde problematische schulden op 1 januari 2018 is bekend dat zij in beeld zijn bij de hulpverlening, volgens het CBS. Dat zijn 106.064 huishoudens. Voor een deel hiervan (1 op de 10 huishoudens met problematische schulden) is bekend dat het specifiek om schuldhulpverlening gaat. Dat zijn 65.070 huishoudens.

Ook deze aantallen zijn niet te herleiden naar de cijfers die door de NVVK, Bureau Wsnp, De Rechtspraak en de Nationale Ombudsman gepresenteerd zijn.

De algemene conclusie van het CBS-rapport luidt: “In de afgelopen jaren is het aandeel huishoudens met geregistreerde problematische schulden stabiel gebleven”. Terwijl eerdergenoemde cijfers over schuldhulpverlening in de drie disciplines, vooral beschermingsbewindvoering, suggereren dat de totale behoefte en noodzaak aan hulpverlening is toegenomen.

In het programma De Sleutel interviewt Beau van Erven Dorens econoom Barbara Baarsma over het bestaan van problematische schulden in Nederland [6]. Zij heeft het daarin over 270 miljoen euro aan private problematische schulden. Ze zegt ook dat de totale kosten die uit het bestaan van die problematische schulden voortkomen 17 miljard euro zijn [7]. Baarsma haalt deze cijfers uit een artikel van Robin Fransman over een effectiever schuldbeleid in de fictieve gemeente Hollandstad [8]. De auteur van dat artikel baseert zijn cijfers op een rapport van het ministerie van Sociale Zaken en Werkgelegenheid [9]. In dat rapport wordt onder andere gebruik gemaakt van data uit de jaren 2007-2009 van het DNB Household Survey van Centerdata [10].

In een rapport van het Nibud wordt gesproken over 1,038 miljard euro aan schuldgerelateerde kosten over een periode van 10 jaar [11]. In dat Nibud-rapport wordt verwezen naar het eerdergenoemde rapport van het ministerie van Sociale Zaken en Werkgelegenheid, maar ook naar een rapport van Panteia over huishoudens in de rode cijfers [12].

Wanneer de twee getallen die Baarsma in het interview noemt worden doorgerekend, zou dat betekenen dat er afgerond 63 euro aan kosten ontstaan of gemaakt worden om 1 euro schuld te incasseren en/of op te lossen. Op zijn zachtst gezegd een bijzonder inefficiënte manier van bedrijfsvoering. Deze uiterst scheve verhouding roept de vraag op hoe zinvol het systeem rondom de schuldenaanpak in de breedste zin van het woord op dit moment is, en vooral, waarom niemand tot het besef komt dat het tijd wordt voor een frisse blik.

In het jaarverslag van de NVVK [13] wordt gemeld dat er in Nederland 89.152 aanmeldingen voor schuldhulpverlening waren in 2019. Dat zijn er 343 per werkdag. Oftewel 43 per uur op een werkdag. De gemiddelde schuldenlast per aanmelding bedroeg 43.513 euro. Dat zou omgerekend leiden tot afgerond 3,9 miljard euro aan problematische schulden.

Een heel groot verschil met de 270 miljoen euro die Baarsma noemt. Maar dan nog wordt er 4,38 euro aan kosten gemaakt per 1 euro schuld, uitgaande van bovengenoemde 17 miljard euro.

De NVVK-cijfers zijn representatief voor de schuldhulpverlenende instanties die zijn aangesloten bij de koepelorganisatie zelf. Er zijn in Nederland nog diverse (commerciële) instanties die zich bezig houden met schulden, die niet bij de NVVK zijn aangesloten. Dat betekent dat er waarschijnlijk meer dan 100.000 huishoudens zijn die zich voor enige vorm van schuldhulpverlening hebben gemeld. Hoeveel mensen daar precies terechtkomen, en hoe zij wel of niet geholpen worden, is nog nooit onderzocht.

Kerken in Nederland geeft deels inzicht in dat alternatieve circuit van schuldhulpverlening. Hun laatste rapport [14] meldt dat een grote groep van diaconale organisaties (rooms-katholiek, protestant, doopsgezind, gereformeerd, evangelisch, etc.) in 2018 in totaal 62.568 aanvragen voor individuele financiële hulpverlening heeft gekregen. Daarvan zijn er 56.760 toegekend, oftewel 90,7%. Het in totaal door kerken gehonoreerde bedrag aan individuele financiële hulpverlening in 2018 bedroeg 14.852.640 euro. Bijna 15 miljoen euro. Ingezet door 2.640 diaconale organisaties. Voorwaar een indrukwekkend cijfer.

In een onderzoek [15] van Hogeschool Utrecht en Regioplan uit 2011 staat dat iedere geïnvesteerde euro in schuldhulpverlening een besparing oplevert. Men stelt in vijf afzonderlijke kosten-batenanalyses, dat de baten variëren van een verhouding van 1:1,7 euro tot 1:2,6 euro. Met andere woorden: iedere euro die aan schuldhulpverlening wordt besteed, levert op een aanwijsbaar aantal andere plekken dan wel beleidsterreinen minimaal 1,70 euro aan kostenbesparing op. Dat verhaal schetst dus een aanzienlijk ander beeld, waarin schuldhulpverlening een batig resultaat heeft. Tegenover de wereld van incasso van schulden die veel geld lijkt te kosten en is verworden tot een verdienmodel.

De Divosa Benchmark Armoede en Schulden [16] presenteert op haar beurt weer andere cijfers [17]. Daarin wordt gesproken over een fictieve gemeente van 50.000 inwoners. In die gemeente melden zich jaarlijks 230 huishoudens met problematische schulden, waarvan 122 huishoudens ook daadwerkelijk hulp krijgen.

Zij hebben gemiddeld 41.708 euro aan schulden bij 14 schuldeisers. De kosten voor schuldhulpverlening bedragen voor die fictieve gemeente 632.119 euro.

Dat zou betekenen dat er 632.000 euro aan uitvoeringskosten zijn om 5,1 miljoen euro aan problematische schulden aan te pakken. Met andere woorden: iedere geïnvesteerde euro lost 8 euro aan problematische schulden op. Alle overige kosten (rechtspraak, bewindvoering, incasso, ziekte en werkloosheid, gemiste economische groei, andere maatschappelijke kosten) worden door Divosa niet meegenomen. Evenmin wordt gekeken naar het gemiddeld percentage tegen finale kwijting dat schuldeisers wordt aangeboden.

Uitgaande van de cijfers in het laatste jaarverslag van de NVVK [18], waaruit blijkt dat bijna 70% van de personen in schuldhulpverlening een inkomen van ten hoogste minimumloon [19] heeft, kan dat percentage dat schuldeisers wordt geboden, wel eens zo laag uitvallen dat er meer uitvoeringskosten worden gemaakt dan dat er aan schuldeisers wordt uitgekeerd. De NVVK meldt evenmin welk percentage van de gestarte trajecten de drie jaar volmaken.

In een onderzoek van Schouders Eronder [20] wordt op de basis van cijfers van het CBS en enquêtes bij gemeenten geconstateerd dat maar 7% van de burgers met een negatief vermogen (tot – 5.000 euro) [21] zich meldt bij schuldhulpverlening, en dat slechts de helft daarvan een schuldregeling bereikt. Wie daarvan daadwerkelijk de eindstreep haalt na drie jaar, is ook hier niet bekend.

Volgens het CBS [22] telt Nederland 535 kredietinformatie- en incassobureaus in 2018. Die bureaus hebben in 2018 gezamenlijk tussen de 6,5 en 8,8 miljoen vorderingen geïnd. De waarde van die portefeuille beweegt zich tussen de 14,6 en 20,4 miljard euro [23].

In het Jaarverslag 2019 presenteerde de KBvG [24] cijfers over haar activiteiten. Er zijn in Nederland in totaal 150 gerechtsdeurwaardersorganisaties met 206 kantoren, waar samen 731 gerechtsdeurwaarders en waarnemend, toegevoegd en kandidaat gerechtsdeurwaarders werken. De omzet in 2019 bedroeg 318,2 miljoen euro. Zij hebben in 2019 bijna 2 miljoen ambtshandelingen uitgebracht, verdeeld over bijna 3,6 miljoen dossiers. Er liepen 244.000 beslagen op periodiek inkomen in 2019 en van de 13.100 aangezegde ontruimingen zijn er daadwerkelijk 5.000 uitgevoerd. Dat zijn er 19 per werkdag. Oftewel 2 per uur op een werkdag.

De totale hoofdsom van alle afgesloten dossiers bij KBvG-leden bedroeg 5,3 miljard euro in 2019 [25]. Welk schuldbedrag de onder handen dossiers van KBvG-leden in totaal vertegenwoordigen, is niet gepubliceerd.

Volgens het CBS is er in 2018 door Nederlandse gemeenten in totaal 546 miljoen euro aan bijzondere bijstand uitgegeven [26]. De stijging van 134 miljoen euro in vergelijking met 2010 is voornamelijk toe te schrijven aan de vergoedingen voor de kosten van beschermingsbewindvoering. Onder andere een reden waarom gemeenten als Groningen, Deventer en ‘s-Hertogenbosch nu zelf bewindvoering aanbieden en daarmee de particuliere bureaus (deels) buiten spel zetten.

De Schulden Monitor van Stichting BKR [27] geeft aan dat er in het Centraal Krediet Informatiesysteem CKI ruim 9,3 miljoen personen met een lopend consumptief krediet geregistreerd staan. Van die 9,3 miljoen mensen hebben bijna 695.000 personen een betalingsprobleem. De totale hoogte in euro’s van de geregistreerde kredieten met een betalingsprobleem meldt BKR niet.

Het recente onderzoek [28] van Deloitte en SchuldenLabNL prognosticeert dat er in een worst case scenario in 2021 ruim één miljoen extra huishoudens met schulden bij kunnen komen vanwege de coronacrisis. Daarvan is 41% problematisch, de rest is risicovol. Een tsunami waarop niemand is voorbereid.

De Nederlandse Schuldhulproute NSR meldt in augustus 2020 dat vanaf januari 2020 ruim 100.000 mensen hulp gezocht hebben via de test op hun website. In 2019 ging het om 54.000 mensen over dezelfde periode. Dat is bijna een verdubbeling. Daarbij moet wel opgemerkt worden dat de NSR op 30 oktober 2019 is gelanceerd. Dus waar dat vergelijkingsmateriaal vandaan komt, is niet duidelijk.

Koepelorganisatie Aedes [29] meldt dat een enquête onder ruim 150 woningcorporaties uitwijst dat een half procent van de bewoners van corporatiewoningen in coronatijd om een regeling voor huurbetaling heeft gevraagd. Dat lijkt heel weinig. Maar dat zijn afgerond 115.000 huishoudens die in de bijna 2,3 miljoen sociale woningen in Nederland wonen [30]. Oftewel 44 per werkdag. Oftewel 5,5 per uur op een werkdag.

De overvloed aan publicaties werkt niet meer verhelderend, maar vooral vertroebelend. Overdaad schaadt dus wel degelijk. Van “the truth, the whole truth, and nothing but the truth” is geen enkele sprake meer. De verwarrende hoeveelheid materiaal bewerkstelligt het tegenovergestelde van wat men tracht te bereiken: wanorde in plaats van eenduidigheid. Op basis van deze enorme, schijnbaar eindeloze en onhoudbare cijferstroom kan onmogelijk gestuurd worden. De resultaten zijn niet expliciet en multi-interpretabel. Ze worden niet door één centrale bron geproduceerd en geïnterpreteerd, en scheppen daarom geen totaalplaatje. Er valt geen enkele consistentie in te ontdekken. Dat is ook niet gek als we naar de lappendeken kijken die schuldenindustrie heet.

Want het werkveld inventariserend zijn er meer dan tachtig soorten organisaties direct bij betrokken: ministeries, rechtbanken, brancheverenigingen, samenwerkingsverbanden, advies- en onderzoeksbureaus, koepelorganisaties, kredietbanken, religieuze en charitatieve instellingen, en myriaden particuliere (vrijwilligers)initiatieven. Maar natuurlijk ook incassobureaus, gerechtsdeurwaarders, overheidsinstanties, banken, woningcoöperaties, energiebedrijven, zorgverzekeraars en telecom- en webwinkels.

Alles bij elkaar opgeteld worden het duizenden stakeholders, lokaal en nationaal. Los van alle gemeenten die schuldhulpverlening uitvoeren, de vele bewindvoerderskantoren en de (detacherings)bureaus die zich hebben gespecialiseerd in (commerciële) schuldhulpverlening.

In diverse publicaties en onderzoeken hebben De Correspondent [31] en Investico [32] geprobeerd de vinger op de zere plek van de schuldenindustrie te leggen. Cijfers, rapporten, artikelen verschijnen er aan de lopende band, maar cohortonderzoeken met een lange tijdspanne zijn er niet – want te duur of te ingewikkeld. Er bestaat geen eenduidig en transparant beeld. Niet over de aantallen, niet over de schuldenlast, niet over de hulpverlening, niet over de kosten, niet over de effectiviteit, niet over de duurzame resultaten. Terwijl er miljarden omgaan in de schuldenindustrie. Miljarden.

Concluderend valt er dus eigenlijk nauwelijks een zinnig woord te zeggen over de kosten en baten van de schuldenindustrie. Wat wel duidelijk is dat het systeem van de schuldenindustrie zichzelf in stand houdt, maar niets oplost. Er bestaat een gigantische geldstroom, van overheid naar uitvoerders, van geldverstrekkers naar de incassowereld, van rente tot boete, van winst en verlies, waar heel veel bedrijven en instanties aan verdienen, letterlijk of figuurlijk. Het geld wordt rondgepompt, lijkt van niemand te zijn, terwijl iedereen vindt dat het van hem of haar is.

Dan rijst er één centrale vraag: waar is de schuldenindustrie mee bezig? Maar vooral: wie voert regie in dit systeem, waar is de overkoepelende visie en wie is in staat orde in deze chaos aan te brengen?

Er is geen kapitein die op de brug de koers bepaalt. Eigenlijk is er geen brug. Laat staan een schip. Iedere samenhang en gezamenlijkheid ontbreekt. Er wordt lukraak gevaren door heel veel bootjes, zonder veel onderling overleg, in de hoop op de fortuinlijke ontdekking van een nieuwe wereld. Terwijl niemand enig idee heeft hoe daar te komen, wat daar voor nodig is of hoe die wereld er uit ziet.

In een eerder initiatief heb ik gepleit voor een schone lei voor schuldhulpverlening zelf. Want ondanks alle innovaties, maatregelen, wetswijzigingen en adviezen, is er de afgelopen 20 jaar structureel heel weinig veranderd. Ik kan niet anders dan dit pleidooi herhalen. Het is tijd voor een grondige herbezinning. Gun schuldhulpverlening, en vooral de mensen met problematische schulden, een schone lei. Want het systeem is al heel lang inefficiënt, gecompliceerd, topzwaar en bezwijkt gestaag onder haar eigen gewicht.

[1] Het bestverkochte boek ooit (met deze titel), Sanne Blauw, De Correspondent, 2018.

[2] Hindernisbaan zonder finish, De Nationale Ombudsman, 13 juni 2020.

[3] Schuldenproblematiek in beeld – Huishoudens met geregistreerde problematische schulden 2015 – 2018, CBS, 17 augustus 2020.

[4] Brief van de staatssecretaris van Sociale Zaken en Werkgelegenheid, Preventie en bestrijding van stille armoede en sociale uitsluiting, 24 515 nr. 431, 22 mei 2018.

[5] Schuldenproblematiek in beeld – Huishoudens met geregistreerde problematische schulden 2015 – 2018, CBS, 17 augustus 2020.

[6] De Sleutel aflevering 7, 26 november 2019.

[7] Die 17 miljard zijn als volgt opgebouwd: 8 miljard uitkeringen (o.a. werkloosheid), 2 miljard ziektekosten, 6 miljard gemiste economische groei, 1 miljard uitvoeringskosten schuldhulpverlening.

[8] ESB: Humaner schuldbeleid brengt welvaartswinst, Robin Fransman, 12 augustus 2019.

[9] Kosten en baten van schuldhulpverlening, Op weg naar effectieve schuldhulp, ministerie SZW, juli 2011.

[10] https://www.centerdata.nl/nl.

[11] Overkoepelende blik op de omvang en preventie van schulden in Nederland, Nibud, oktober 2014, blz. 31.

[12] Huishoudens in de rode cijfers, Panteia, 27 juli 2009.

[13] http://jaarverslag.nvvk.eu/2019/.

[14] Armoede in Nederland, Onderzoek naar hulpverlening door diaconieën, parochiële caritasinstellingen en andere kerkelijke organisaties in Nederland, Kerken in Nederland, november 2019.

[15] Schuldhulpverlening loont!, Regioplan, juli 2011.

[16] https://www.divosa-benchmark.nl/armoede-en-schulden/#!/

[17] https://vimeo.com/289834355.

[18] http://jaarverslag.nvvk.eu/2019/cijfers/index.html.

[19] Het wettelijk minimumloon bedraagt per 1 januari 2020 voor een volledige werkweek 1.653,60 euro.

[20] Onderzoek naar beleving burgers naar stabilisatiefase, Schouders Eronder en Purpose, september 2019.

[21] CBS: negatief vermogen is saldo van bezittingen (huis en spaargeld) en schulden (hypotheek en krediet).

[22] T. Geurts, Omvang incassomarkt; actualisatie van kwantitatieve gegevens uit 2012 (Factsheet, 2018-9), november 2018.

[23] Consultatieversie Memorie van Toelichting bij Wetsvoorstel kwaliteit incassodienstverlening, Ministerie van Justitie en Veiligheid, 4 februari 2020.

[24] Jaarverslag 2019, Koninklijke Beroepsorganisatie van Gerechtsdeurwaarders, 8 mei 2020.

[25] KBvG Gerechtsdeurwaarders in Nederland, Kerncijfers 2019, CBS, 1 mei 2020.

[26] ESB: Uitgaven bijzondere bijstand laatste jaren gestegen, 18 februari 2020.

[27] Betalingsproblemen op geregistreerde kredieten bij jongeren nemen toe, Stichting BKR, 25 juni 2020.

[28] COVID-19 en schuldenproblematiek in Nederland, Onderzoek en oplossingsrichtingen voor een gezamenlijk actieplan, Deloitte en SchuldenLabNL, 16 juni 2020.

[29] Half procent bewoners corporatiewoningen vraagt regeling huurbetaling, Aedes, 24 augustus 2020.

[30] Voorraad woningen, CBS, 11 februari 2020. https://opendata.cbs.nl/statline/#/CBS/nl/dataset/82900NED/table?fromstatweb.

[31] https://decorrespondent.nl/collectie/de-schuldenindustrie.

[32] https://www.platform-investico.nl/dossiers/de-handel-schulden/.

Een gedachte over “De kosten en baten van de schuldenindustrie”

Dank u voor deze bijdrage over het onderwerp schuld. Interessant is dat slechts 14 procent van de huishoudens met schulden juridische hulp zoekt. Ik vind dat schuldbeheer veel vaker moet worden toegepast, omdat mensen door deze hulp weer uit de schulden kunnen komen.